Mikrokredite

Kontroversen, empirische Befunde und aktuelle Entwicklungen

von Sophia Cramer

Sozial und ökologisch nachhaltige Geldanlagen werden immer beliebter, seit Jahren steigen die Investitionsvolumina. Die deutsche Bundesregierung beabsichtigt mit der gezielten Kanalisierung von Finanzinvestitionen die Lösung gesellschaftlicher Probleme, seit August 2022 müssen Anlageberatungen Kleinanleger*innen zu ihren Nachhaltigkeitspräferenzen befragen. Investitionen in Mikrofinanzorganisationen (MFO), die Mikrokredite bereitstellen, sind ein Beispiel für »soziales Investment«. An empirischen Beispielen geht der Beitrag der Frage nach, welchen Nutzen sie haben und welche Risiken mit ihnen verbunden sind.

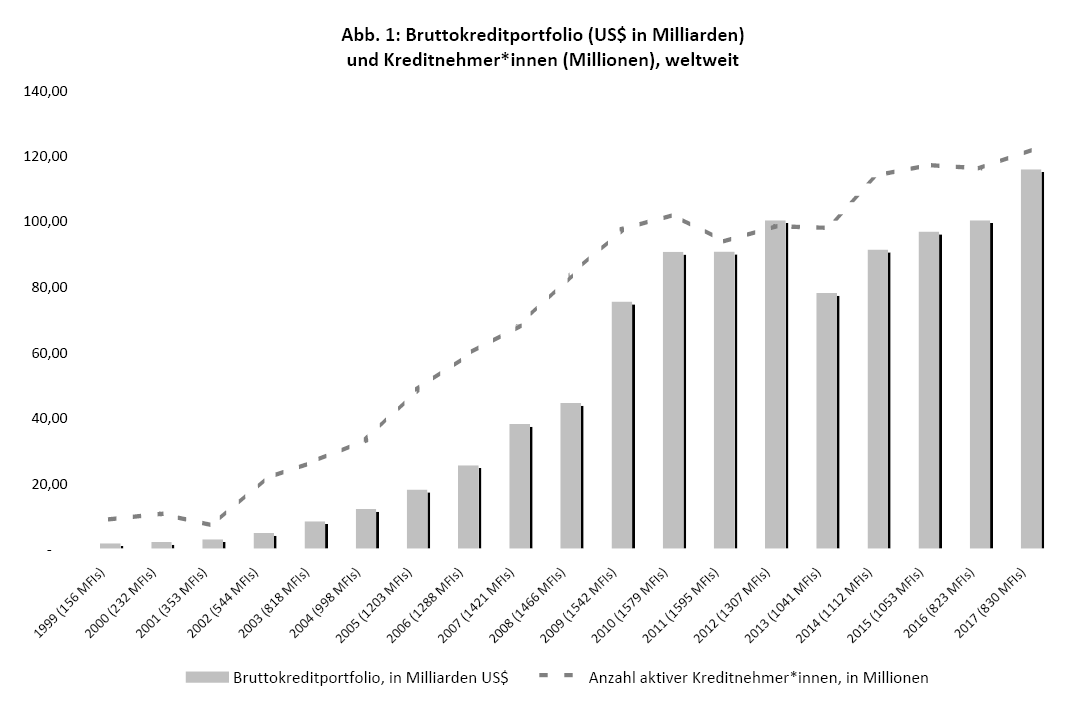

Mikrokreditprogramme1 erlangten in den 1990er-Jahre als Mittel zur Bekämpfung weltweiter Armut Prominenz, wurden 2006 mit der stellvertretenden Auszeichnung von Muhammad Yunus und der Grameenbank mit dem Friedensnobelpreis geehrt und verbreiten sich – auch mithilfe der Gelder öffentlicher und privater Investoren – seitdem rasant (Abb. 1). Der Nutzen von Mikrokrediten wird kontrovers diskutiert. Befürworter*innen stellen ihr transformatives Potential heraus: Menschen erhielten durch Kleinkredite Investitionsmittel für unternehmerische Tätigkeiten, Bildung, Gesundheit oder Energie, die ihnen die Chance eröffneten, sich aus eigener Kraft aus ihrer wirtschaftlichen Misere zu befreien (Yunus 2004). Frauen profitierten dabei besonders (Hansen et al. 2019). Der unabhängige UN-Experte für Auslandsschulden kritisiert aber 2020 in einem Bericht an den UN-Menschenrechtsrat: „Es hat sich jedoch gezeigt, dass Mikrokredite in vielen Fällen das Gegenteil von dem bewirken, das beabsichtigt war, einschließlich […] der Entstehung einer ‚Armutsfalle‘. […] Zwar konnten einige kurzfristige Vorteile festgestellt werden, doch wurden sie auch mit einer Schuldenspirale in Verbindung gebracht, die zu Verarmung, dem Zusammenbruch von Familien und sogar Selbstmord führte” (UNOHCHR 2020, Abs. 32).

Quelle: Eigene Zusammenstellung mit Daten des MIX Market Financial Performance Dataset, 1999-2019. URL: https://datacatalog.worldbank.org/dataset/mix-market

Wie lassen sich diese diskrepanten Einschätzungen erklären?

Armutsreduzierung und Empowerment

Es gibt viele Studien, die sich mit der Frage nach der Wirkung von Mikrokrediten auf die sozioökonomische Situation der Kund*innen beschäftigen, sie erzeugen aber ein ambivalentes Bild. Eine systematische Metastudie kommt zu dem Schluss, dass aufgrund methodologischer Mängel keine gesicherte Aussage gemacht werden könne (Duvendack et al. 2011). Problematisch sei dieser Befund einer weiteren Metastudie zufolge, weil vor allem die Studien von geringerer methodischer und konzeptueller Qualität zu positiven Einschätzungen kämen und dadurch falsche Schlussfolgerungen nahelegten (Duvendack und Mader 2019).

Eine Ausnahme sind randomisierte, kontrollierte Studien (kurz: RCT). Sechs RCTs, die in Bosnien und Herzegowina, Äthiopien, Indien, Mexiko, Mongolei und Marokko durchgeführt wurden (Banerjee et al. 2015a), untersuchen die sozioökonomischen Effekte von Mikrokrediten auf Neukund*innen (d.h. neue selbstständige Tätigkeit, Einnahmen und Ausgaben in Mikrounternehmen sowie Haushaltskonsum von Verbrauchs- und langlebigen Gütern). Keine der Studien beobachtete wesentliche Einkommensverbesserungen der Mikrounternehmen und Haushalte. Die Studie zu Indien stellt fest, dass die wenigen neugegründeten Unternehmen „noch kleiner und weniger profitabel sind als der Durchschnitt der Mikrounternehmen in der Region, von denen die große Mehrheit bereits klein und unrentabel ist“ (Banerjee et al. 2015b, S. 45). Nur bei den profitabelsten 15 Prozent der Mikrounternehmen beobachteten die Autor*innen steigende Profite. Auch der durchschnittliche Konsum der Haushalte stieg nicht, aber es veränderten sich die Prioritäten: Ausgaben für Gebrauchsgüter wie Kühlschränke, Motorräder, Gold, Kleidung oder Fernseher stiegen, während jene für vermeidbare Güter (z.B. Tabak, Alkohol, Feiern) zurückgingen.

Diese Ergebnisse stehen im Kontrast zum Legitimierungsnarrativ für Mikrokredite: alle Menschen seien Unternehmer*innen mit ausgeprägtem Geschäftssinn. Die Innovationskraft von einkommensarmen Menschen, die keinen Zugang zu formalen Bankdienstleistungen haben, könne durch Mikrokredite freigesetzt werden. Trotz hoher Zinsen – weltweit durchschnittlich ca. 20 Prozent Portfolioerträge, in Mexiko sogar 74,7 Prozent (Cramer 2021) – seien kreditfinanzierte Investitionserträge in Mikrounternehmen überdurchschnittlich hoch und verbesserten damit ihre Einkommenslage (Rosenberg 2002).

Die ökonomischen Realitäten sehen anders aus. Viele Mikrokreditempfänger*innen sind informelle Kleinunternehmer*innen, die einfache Handels- und Dienstleistungsunternehmen wie Gemischtwarenläden oder kleine Restaurants betreiben, die sich in städtischen Gebieten besonders konzentrieren. Bateman und Chang (2012) erklären mit Verweis auf das begrenzte Potenzial lokaler Märkte, dass Mikrokredite künstlich die Anzahl der Mikrounternehmen erhöhten. Dies führe zu einem »Hyperwettbewerb« zwischen Mikrounternehmen des gleichen Typs und abnehmenden Erträgen für jedes einzelne Unternehmen. Investitionen in MFO zementierten deshalb ein weltweit verbreitetes System informeller Kleinwirtschaft, das wenig Wachstumspotenzial für Jobs und stabile Einkommen böte.

Ein ähnliches Bild zeigt sich im ländlichen Raum, ein priorisierter Bereich im Mikrofinanzsektor. Auch Programme für Ernährungssicherheit wie die »Allianz für eine grüne Revolution« (AGRA) oder die »Sonderinitiative EINEWELT ohne Hunger im südlichen Afrika« der deutschen Bundesregierung fördern für die Finanzierung von Agrarinputs den Zugang zu Mikrokrediten (AGRA 2019; BMZ 2019). Eine Studie über die AGRA-Initiative beobachtete in Sambia und Tansania aber, dass einige Kleinbäuer*innen in eine Schuldenfalle rutschten (RLS et al. 2020). Misra (2019) zeigt in einer Untersuchung in Bangladesch, dass Landwirtschaft insbesondere für den Eigenbedarf betrieben wird. Mikrokreditfinanzierte Investitionen werden also nicht primär für die Kommerzialisierung von Produkten getätigt und tragen deshalb wenig zur Einnahmensteigerung bei. Zudem berücksichtigen die Kreditprodukte und Rückzahlungskonditionen bangladeschischer MFO nicht die typischen Merkmale landwirtschaftlicher Produktion: den jahreszeitlichen Agrarzyklus, die besondere Anfälligkeit für Wetterphänomene und die Schwankungen von Absatzpreisen.2 In der Folge werden Mikrokredite vor allem kompensatorisch genutzt: Aufnahme eines zweiten Kredits zur Tilgung eines laufenden Kredits bis zur Ernte und/oder für den Erwerb von Nahrungsmitteln, nachdem der Ratenzahlungsdruck die Bäuer*innen zur Veräußerung der Ernte gezwungen hat.

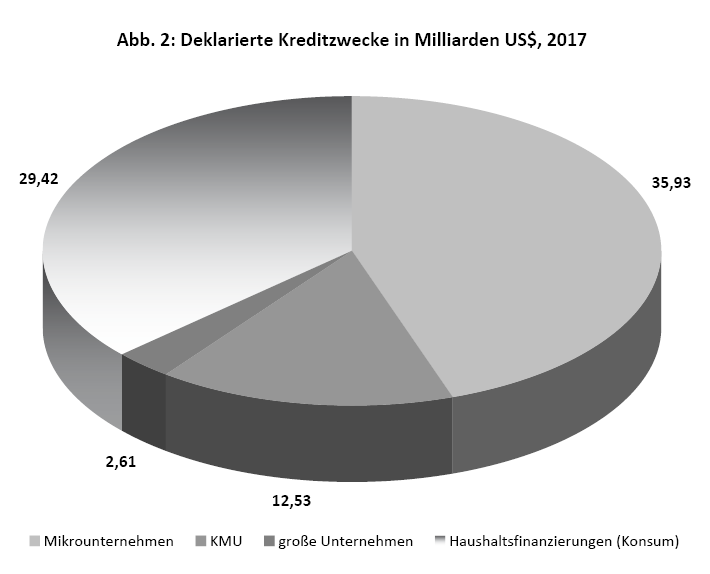

Eine weitere Erklärung für die ernüchternden Befunde der Wirkungsforschung ist die Mikrokreditverwendung. Nach MFO-Angaben ist der Anteil der Mikrokredite, der für Konsumzwecke vergeben wird, fast ebenso groß ist wie jener, der für Kleinunternehmen bestimmt ist (Abb. 2).

Quelle: Eigene Zusammenstellung mit Daten des MIX Market Financial Performance Dataset, 1999-2019

Viele Akteur*innen gehen davon aus, dass Frauen von Mikrokrediten besonders profitierten. Der Zugang zu Krediten könne ihnen helfen, durch ein eigenes Einkommen unabhängiger zu werden und/oder durch die Verfügung und Entscheidung über finanzielle Ressourcen ihre Verhandlungsposition im Haushalt zu verbessern (Hansen et al. 2019). Die Forschungslage hierzu ist jedoch widersprüchlich. Vaessen et al. (2014) fanden in ihrer Metaanalyse keine belastbaren Belege für einen Effekt von Mikrokrediten auf die Kontrolle der Haushaltsausgaben durch Frauen. Eine Metaauswertung qualitativer Studien in Südasien (Peters et al. 2016) ermittelte, dass Mikrokredite für einige Frauen Mobilitätsgewinne, zusätzliche Kenntnisse, soziale Fähigkeiten und ein erhöhtes Selbstwertgefühl bedeuteten. Die Treffen in Kreditgruppen förderten die Solidarität unter den Frauen und ihre wechselseitige Unterstützung.3 Diese Effekte seien vor allem in MFO beobachtbar, die nicht-finanzielle Angebote wie Schulungen anbieten. Ursächlich sind demnach also nicht die Mikrokredite, sondern ihre Begleitfaktoren. Andere Studien zeigen: Weil viele MFO Frauen als Kund*innen bevorzugen, werden diese häufig von ihren Partnern vorgeschickt. Sie können dann für die Kreditrückzahlung verantwortlich sein, ohne zugleich die Kontrolle über ihre Verwendung sowie die Haushaltsausgaben zu haben, was für sie Überschuldungsrisiken birgt. Andere qualitative Studien zeigen eine Zunahme an Konflikten und häuslicher Gewalt (Hansen et al. 2019). Die Philosophin und Feministin Silvia Federici geht so weit, Mikrokredite als „bestes Beispiel dafür [zu bezeichnen], wie Schulden heute von internationalen Finanzagenturen genutzt werden, um Frauen in eine Position der größeren Ausbeutung und Unterordnung zu verorten und damit gleichzeitig Formen gemeinschaftlicher Solidarität [zu] zerstören“ (Federici 2021, S. 29).

Überschuldungsrisiken und -krisen

Der RCT-Befund, dass Mikrofinanzkund*innen den Konsum vermeidbarer Güter einschränken, legt nahe, dass sie »den Gürtel enger schnallen«, um mit ihrem Einkommen abzüglich Ratenzahlungen über die Runden zu kommen. Dieser Aufwand – nicht der Zahlungsausfall – ist ein definierendes Merkmal von Überschuldung: „[E]r/sie kämpft ständig mit der Einhaltung der Rückzahlungsfristen und muss strukturell unangemessen hohe Opfer im Zusammenhang mit seinen/ihren Darlehensverpflichtungen bringen“ (Schicks 2013, S. 100S). Überschuldung ist deshalb oft ein unsichtbares Phänomen. Druck und Drohungen durch das MFO-Personal und Scham durch öffentliche Bloßstellung (bspw. Ali 2014) können Gründe dafür sein, dass Kreditnehmer*innen alles tun, um ihre Raten pünktlich zu zahlen. Das kann zusätzliche Armutsrisiken hervorrufen: durch den Verzicht auf Mahlzeiten, Verkauf von Wertgegenständen oder einen Rückgang in der Bildung, da die Kinder aus der Schule genommen werden, um zu arbeiten (Guérin et al. 2018). Die manchmal geäußerte Einschätzung, dass „[d]ie hohen Rückzahlungsquoten von durchschnittlich 98 Prozent […] eindrucksvoll [zeigen], dass es den allermeisten Endkreditnehmer:innen gelingt, ihr unternehmerisches Potenzial zu entfalten“ (Invest in Vision o.J.), ist deshalb nicht haltbar.

Die Risiken für Überschuldung und zunehmende Armut bestehen überall. Sie sind dort besonders hoch, wo – auch ermöglicht durch die Konzentration der Gelder privater und staatlicher Investoren – viele MFO in übersättigten Märkten um Kund*innen konkurrieren, aktuell z.B. in Kambodscha (MIMOSA 2020), bis vor kurzem beliebt bei internationalen Impactinvestoren.4 2020 hatte etwa ein Viertel der Bevölkerung (2,8 Mio. Kund*innen) ausstehende Mikrokredite von ca. 11,8 Mrd. US$. Ihre Höhe betrug durchschnittlich 4.280 US$ (LICADHO 2021). Das ist gegenüber 2017, als der durchschnittliche Kredit noch bei 2.368 US$ lag, fast eine Verdopplung (Bliss 2022, S. 52), die durch die Vergabe immer höherer Kredite – z.B. durch Auslösung eines aktuell laufenden Kredites mit einem höheren Neukredit – zustande kommt. Laut einer unveröffentlichten Studie von Microfinance Centre und Good Return verwendet die Hälfte der befragten Schuldner*innen mehr als 50 Prozent ihres monatlichen Netto-Haushaltseinkommen für den Schuldendienst, bei 28 Prozent übersteigt der Schuldendienst das Haushaltseinkommen (zit. in Pfeifer 2022). Trotzdem lag die Rate überfälliger Kredite 2020 bei nur 1,69 Prozent (Credit Bureau Cambodia 2020). Verschiedene Studien zeigen aber, dass das nur aufgrund der oben genannten Selbsteinschränkungen möglich ist (Bliss 2022, S. 58f.). Dazu kommt, dass viele Kreditnehmer*innen mit Rückzahlungsschwierigkeiten aus Sorge um den Verlust des Landes – in Kambodscha sind Mikrokredite häufig mit Landtiteln besichert (Pfeifer 2022) – und unter dem Druck von MFO-Personal einen Teil ihres Landesbesitzes verkaufen, um ihren Kredit zurückzahlen zu können (Bliss 2022, S. 98). Da Landbesitz vor allem in ländlichen Gebieten eine wichtige Voraussetzung für Ernährungssicherheit ist, wirkt sich dies unmittelbar auf die Kreditnehmer*innen aus.

Kambodscha ist ein gut dokumentiertes Beispiel für eine Überschuldungskrise, wie es sie mit ähnlichen Charakteristika (Wachstumsdynamik, leichtfertige Kreditvergabe) auch in der Vergangenheit gab, z.B. zwischen 2008 und 2010 in Pakistan, Indien, Nicaragua, Bosnien-Herzegowina und Marokko (Chen et al. 2010; Mader 2013). Sie unterscheiden sich von Kambodscha dadurch, dass sie schließlich zum massenhaften Rückzahlungseinbruch führten.

Aktuell sind wiederholte Proteste ein Indiz für überschuldungsinduzierte Probleme auch in anderen Ländern. Im indischen Bundesstaat Assam (Ne Now News 2019) und in Sri Lanka (Wedagedara 2021) gingen Frauenkollektive auf die Straße gegen den enormen Druck durch Mehrfachverschuldung, hohe Zinsen, harsche Eintreibungspraktiken der MFO und wiederholte Suizide. In Sri Lanka griffen Massenproteste im April 2022 die Forderungen der Frauenkollektive auf (medico 2022). In Ecuador forderte das indigene Bündnis »CONAIE« während eines nationalen Generalstreiks im Juni 2022 u.a. ein Schuldenmoratorium und einen Schuldenerlass für Kleinproduzent*innen in ländlichen Regionen (Álvarez 2022). In einem allgemeinen Sinn skandalisiert die feministische Bewegung »Ni Una Menos« in Argentinien ausbeuterische Verhältnisse durch die Verschuldung von Frauen. Auch diese Länder sind bei internationalen Investoren sehr beliebt und weisen – bei zahlreichen Unterschieden in den Bereitstellungsformen von Mikrokrediten und Rechtsformen der MFO – eine allgegenwärtige Verfügbarkeit von Mikrokrediten auf.

Systemische Ursachen der zyklischen Krisen

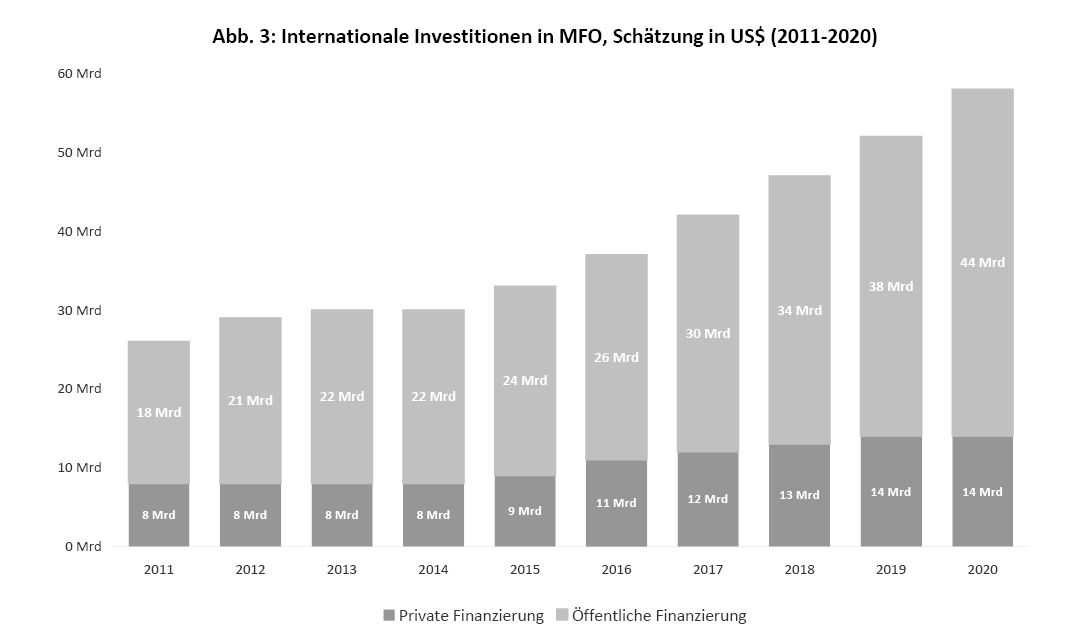

Wiederholt ähnliche Krisendynamiken deuten darauf hin, dass ihre Ursachen systemisch bedingt sind. Sie sind – so meine These – in der globalen Refinanzierungsarchitektur des kommerziellen Mikrofinanzsektors angelegt. Ein wichtiges Finanzierungsinstrument für MFO sind – neben Spareinlagen (im Fall v.a. von Banken) – Kredite und Equity-Beteiligungen von Investor*innen. Daten des CGAPs Funder Survey zufolge belaufen sie sich 2020 auf 58 Mrd. US$, von denen der größere Anteil (44 Mrd. US$) aus öffentlichen Quellen stammt, z.B. von nationalen und multilateralen Entwicklungsbanken. Diese steigen jährlich, seit 2011 um insgesamt 144 Prozent (Abb. 3).

Quelle: Nach Tolzmann, M. 2022: CGAP Funder Survey 2020: Trends in International Funding for Financial Inclusion. Focus Note. Washington: CGAP, S. 2

Diese Refinanzierung bedeutet für MFO, dass sie ihren Geldgeber*innen überzeugend ihren Erfolg demonstrieren müssen, was sie symbolisch mit positiven Kennziffern zu ihrem Kreditportfoliowachstum, zu den Rückzahlungen ihrer Kund*innen und zur Rentabilität tun (Cramer 2014; bspw. Ranking in REDCAMIF 2022). In MFO löst das drei strukturelle Sachzwänge aus, die die oben genannten Überschuldungsrisiken bedingen.

Erstens brauchen sie genügend Einkommen, um ihre operativen Kosten und Zinszahlungen an ihre Geldgeber*innen decken zu können. Letztere lagen 2017 weltweit bei durchschnittlich 9,5 Prozent (Symbiotics 2018, S. 20). Die operativen Kosten der MFO sind wegen der kleinen Kreditbeträge und der aufwendigen Kund*innenevaluation hoch (Pronafim et al. 2017). Diese Kosten gekoppelt mit dem Wunsch nach Profit übersetzen sich in hohe Jahreszinsen, die die Haupteinnahmequelle von MFO darstellen.

Zweitens müssen MFO – um gegenüber ihren Investoren rückzahlungsfähig zu sein – ihre stete Zahlungsfähigkeit sicherstellen, die sich aus der pünktlichen Rückzahlung der Mikrokreditraten ergibt. Das lässt ihnen wenig Spielraum für flexible Zahlungsmodalitäten, die die Situation ihrer Kund*innen berücksichtigt. Diese ist bei Menschen mit niedrigem Einkommen häufig von Unsicherheit oder plötzlichen Notlagen (z.B. Krankheitsfall, Dürre, etc.) geprägt. Stattdessen konzentrieren sich viele MFO auf die Veranlassung pünktlicher Ratenzahlung. Wie oben beschrieben üben (manche) MFO dabei erheblichen Druck aus. Das garantiert hohe Rückzahlungsraten, selbst wenn sich hinter ihnen eine Überschuldungssituation verbirgt.

Drittens bedingt der erforderliche Nachweis eines wachsenden Kreditportfolios in MFO einen steten Wachstumsdruck. Dieser steht einer sorgfältigen Kund*innenauswahl unter dem Gesichtspunkt der potenziellen wohlfahrtssteigenden Effekte entgegen. Insbesondere in Märkten mit hoher MFO-Dichte ist die Nachfrage gegebenenfalls gedeckt. Um dennoch Wachstum zu generieren und in der Konkurrenz mit anderen zu überleben, »verkaufen« einige MFO eher Mikrokredite, als auf eine Nachfrage zu reagieren, senken möglicherweise ihre Ansprüche an die Kreditwürdigkeit ihrer Kund*innen und riskieren damit deren Überschuldung (Guérin et al. 2018).

Und nun? Der Zielgruppe zuhören

Statistische Aussagen, denen zufolge ein Teil der Mikrokreditnehmer*innen profitiere, verführen manche dazu, ihr Engagement – ob als Anleger*in, Investmentfonds oder Mitarbeiter*in eines Ministeriums – in diesem Bereich zu begründen. Wenig sichtbar sind in diesen statistischen Aussagen diejenigen, auf die diese Befunde nicht zutreffen. Sie sollten jedoch gehört werden und der Maßstab der Debatte über das Für und Wider des kommerziell refinanzierten Mikrofinanzsektors sein. Die NGO »LICADHO«, die mit ihren Studien auf die Überschuldungsproblematik in Kambodscha aufmerksam gemacht hat, empfiehlt beispielsweise, die Kreditbesicherung mit Landtiteln zu stoppen (LICADHO und STT 2019). Die Erfahrungen dort warnen vor der Übertragung dieser Kreditbesicherungspraxis auf andere Länder, etwa im Agrarsektor. Das »Collective of Women Victimised by Microfinance Debts« aus Sri Lanka fordert mit Blick auf die spezifisch genderorientierte Begründung für Mikrokredite, „die Frauen zu befähigen, einen Kreditmechanismus zu entwickeln, der ihnen gehört und von ihnen kontrolliert wird und bei dem das soziale Wohlergehen im Mittelpunkt steht“ (Wedagedara 2021). Dies können z.B. informelle Spar- und Kreditgruppen sein, die sich zusammenschließen, um gemeinsam zu sparen und sich bei Bedarf aus den kollektiven Ersparnissen Kredite auszahlen (Karlan et al. 2017). Der Refinanzierungsmechanismus für Mikrokredite ist dabei lokal und beruht nicht auf der oben genannten globalen Refinanzierungskette, sodass strukturelle Sachzwänge wie hohe Zinsen, unflexible Rückzahlungsbedingungen und Anreize zur leichtfertigen Kreditvergabe nicht vorliegen. Es geht also nicht um die pauschale Verurteilung von Mikrokrediten, sondern um die Frage, unter welchen Bedingungen sie die mit ihnen verbundenen Versprechungen auch tatsächlich einlösen können.

Anmerkungen

1) Mikrokredite werden von MFO in durchschnittlicher Höhe zwischen 400 (Südasien) und 2.000 US$ (Lateinamerika) für Menschen mit erschwertem Zugang zu Banken vergeben. Sie sind eine Komponente weiterer Mikrofinanzdienstleistungen wie Sparprodukte oder Versicherungen. Faktisch konzentrieren sich viele MFO auf die Vergabe von Mikrokrediten (MixMarket (2018): Global Outreach and Financial Performance Benchmark Report 2017-2018.).

2) Vgl. ähnlich die Einschätzung einer Evaluation von Programmen zu Agrarfinanzierung der Gesellschaft für Internationale Zusammenarbeit (GIZ 2017).

3) Mikrokredite werden als Gruppen- oder zu einem größeren und zunehmenden Anteil als Individualkredite vergeben. Im Fall der Gruppenkredite haften die Gruppenmitglieder wechselseitig füreinander (Ahlin und Suandi 2019).

4) Ausländische Investitionen in den kambodschanischen Mikrofinanzsektor belaufen sich 2018 auf ca. eine Milliarde US$ (Cramer 2021) und stammen u.a. von deutschen Gebern wie der KfW, ihrer Tochtergesellschaft DEG oder der »Microfinance Enhancement Facility«. Zu den privaten Investoren aus Deutschland gehören u.a. die deutschen Ableger von Oikocredit und der Triodos Bank, Invest in Vision und der GLS Alternative Investment Mikrofinanzfonds (Pfeifer 2022).

Literatur

AGRA (2019): Annual Report. Integration and scale: Transforming the livelihoods and lives of smallholder farmers in Africa.

Ahlin, C.; Suandi, M. (2019): A matter of experience? Understanding the decline in group lending. Oxford Bulletin of Economics and Statistics 81(6), S. 1252-1279.

Ali, H. M. A. (2014): Blaming the poor and legitimizing coercive loan recovery strategies: Unveiling the dark side of NGO practices in Bangladesh. Anthropologica 56(1), S. 177-191.

Álvarez, J. P. (2022): Protestas en Ecuador: 5 claves para entender el conflicto que tiene en vilo al país. Bloomberg, 28.06.2022.

Banerjee, A.; Karlan, D.; Zinman, J. (2015a): Six randomized evaluations of microcredit: Introduction and further steps. American Economic Journal: Applied Economics 7(1), S. 1-21.

Banerjee, A.; Duflo, E.; Glennerster, R.; Kinnan, C. (2015b): The miracle of microfinance? Evidence from a randomized evaluation. American Economic Journal: Applied Economics 7(1), S. 22-53.

Bateman, M.; Chang, H.-J. (2012): Microfinance and the illusion of development: From hubris to nemesis in thirty years. World Economic Review 1, S. 13-36.

Bliss, F. (2022): „Mikro“finanzierung in Kambodscha. Entwicklungen, Herausforderungen und Empfehlungen. Institut für Entwicklung und Frieden. AVE-Studie 30/2022.

BMZ (2019): Sonderinitiative EINEWELT ohne Hunger. Informationsblatt des Ministeriums, Stand 10/2019. URL: bit.ly/3MAS70S.

Chen, G.; Rasmussen, S.; Reille, X. (2010): Growth and vulnerabilities in microfinance. CGAP, Focus Note Nr. 61. Washington DC.

Cramer, S. (2014): Kommerzialisierung und Armutsbekämpfung: Ein auflösbarer Zielkonflikt? In: G. Klas; P. Mader (Hrsg.): Rendite machen und Gutes tun? Mikrokredite und die Folgen neoliberaler Entwicklungspolitik. Frankfurt a.M.: Campus, S. 103-111.

Cramer, S. (2021): Mikrokredite menschenrechtlich beleuchtet. Zaubermittel oder Armutsfalle? FIAN Fact Sheet 2021/1.

Credit Bureau Cambodia (2020): Annual Report: Leveraging digitalization and data analytics for impact.

Duvendack, M.; Palmer-Jones, R.; Copestake, J.; Hooper, L.; Loke, Y.; Rao, N. (2011): What is the evidence of the impact of microfinance on the well-being of poor people? London: EPPI-Centre, University of London.

Duvendack, M.; Mader, P. (2019): Impact of financial inclusion in low- and middle-income countries: a systematic review of reviews. Campbell Systematic Reviews Nr. 2.

Federici, S. (2021): Mujeres, dinero y deuda. Notas para un Movimiento Feminista de Reapropiación. In: Federici, S.; Cavallero, L.; Gago, V. (Hrsg.): ¿Quién le debe a quién? Ensayos transacionales de desobediencia financiera. Buenos Aires: Tinta Limón, S. 19-40.

GIZ (2017): Analysis of GIZ approaches to improve access to agricultural finance. Bonn.

Guérin, I.; Labie, M.; Morvant-Roux, S. (2018): Inadequate growth, over-indebtedness, and crises in microcredit: what have we learned? Enterprise Development and Microfinance 29(2), S. 118-132.

Hansen, N.; Huis, M. A.; Lensink, R. (2019): Microfinance services and women’s empowerment. In: San-Jose, L.; Retolaza, J. L.; van Liedekerke, L. (Hrsg.): Handbook on Ethics in Finance. Cham: Springer, S. 1-22.

Invest in Vision (o.J.): Wie funktioniert der IIV Mikrofinanzfonds? URL: investinvisions.com/de/produkte/iiv-mikrofinanzfonds.html.

Karlan, D.; Savonitto, B.; Thuysbaert, B.; Udry, C. (2017): Impact of savings groups on the lives of the poor. Proceedings of the National Academy of Sciences of the United States of America 114(12), S. 3079-3084.

LICADHO (2021): Right to relief: Indebted land communities in Cambodia speak out. Article. URL: licadho-cambodia.org/articles/20210628/173/index.html.

LICADHO; STT (2019): Collateral damage. Land loss and abuses in Cambodia’s microfinance sector. Report.

Mader, P. (2013): Rise and fall of microfinance in India: The Andhra Pradesh crisis in perspective. Strategic Change 22(1-2), S. 47-66.

Mader, P. (2015): The political economy of microfinance. Financializing poverty. Houndmills, Basingstoke Hampshire: Palgrave Macmillan.

medico (2022): Sri Lanka. Sechs Forderungen. URL: medico.de/blog/sechs-forderungen-18703.

MIMOSA (2020): Microfinance index of market outreach and saturation. Cambodia.

Misra, M. (2019): Commercial micro-credit, neo-liberal agriculture and smallholder indebtedness: Three Bangladesh villages. Journal of Contemporary Asia 51(2), S. 330-350.

Ne Now News (2019): Assam: Woman protesters seek ban on microfinance companies. Ne Now News, 15.11.2019.

Peters M. D. J. et al (2016): People’s views and experiences of participating in microfinance interventions: A systematic review of qualitative evidence. London: EPPI Centre University College London.

Pfeifer, M. (2022): Landverlust und Hunger durch Mikrokredit-Überschuldung in Kambodscha. Köln: FIAN Deutschland e.V.

Pronafim, IFC, Triple Jump, Sparkassenstiftung, FAS, BID, FOMIN (2017): Final report. Study on microcredit interest rates in Mexico.

REDCAMIF 2022: Reporte Trimestral de Monitoreo Financiero, Junio 2022.

Rosa-Luxemburg-Stiftung (RLS) et al. (2020): Falsche Versprechen: Die Allianz für eine Grüne Revolution in Afrika (AGRA). Berlin.

Rosenberg, R. (2002): Microcredit interest rates. Consultative Group to Assist the Poor, Occasional Paper No. 1. November 2002.

Schicks, J. (2013): The definition and causes of microfinance over-indebtedness: A customer protection point of view. Oxford Development Studies 41(sup1), S. S95-S116.

Symbiotics (2018): Symbiotics MIV survey. Market Data & Peer Group Analysis.

UNOHCHR (2020): Independent expert on the effects of foreign debt and other related international financial obligations of states on the full enjoyment of human rights 2020: Private debt and human rights. Report (A/HRC/43/45). New York: UNOHCHR.

Vaessen, J.; et al. (2014): The effects of microcredit on women’s control over household spending in developing countries: A systematic review and meta‐analysis. Campbell Systematic Reviews 10(1), S. 1-205.

Wedagedara, A. (2021): Collective protest by women victimized by microfinance: A movement with hope for the future. Karibu Foundation.

Yunus, M. (2004): Grameen Bank, Microcredit and Millennium Development Goals. Economic and Political Weekly 39(36), S. 4077-4080.

Sophia Cramer ist Soziologin und forscht seit zehn Jahren zu Mikrofinanz, u.a. im Rahmen ihrer Promotion an der Universität Luzern.